近年来,先后受3C数码和新能源汽车行业持续快速发展的拉动,锂电池市场规模持续快速增长,锂电负极材料行业发展也从中受益。面对巨大的市场需求,负极材料企业也在加速布局。不少企业在产能、技术上持续跟进,以期在激烈的市场争夺战中抢占先机。

2020年国内锂电负极市场表现亮眼,上半年在海外需求和国内小动力以及储能市场的驱动下,降低了因疫情影响带来的负面影响;下半年,尤其是7月份以后国内整个动力电池市场开始快速回暖,大幅拉升了各家出货量。

负极是锂电池核心组成部分

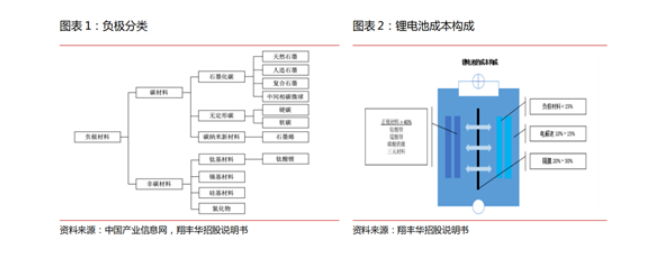

负极一般占电池成本比重约10%-15%。根据一般分类,可以分为碳系负极和非碳系负极。碳系负极可以分为石墨、硬碳、软碳负极等。石墨又可以分为天然石墨、人造石墨等。非碳系负极包括钛酸锂、硅类负极等。目前以石墨材料为主流,未来硅碳复合材料等前景可期。锂电池的下游应用市场分为电动交通工具、3C消费电子、工业储能三大领域。近年来,新能源车全球爆发,拉动锂电池需求增长,从而带动负极需求不断提升。

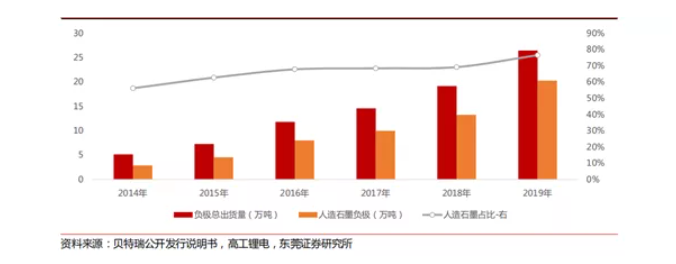

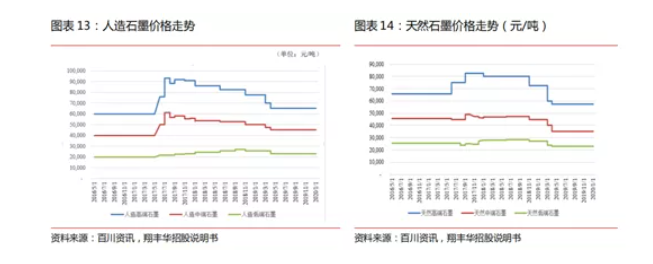

全球迎来新能源浪潮,负极有望深度受益。负极材料需求高增长,行业竞争格局较好。天然石墨和人造石墨是目前产业化应用最广的负极材料,二者各具优势,适用于不同的应用场景。利好政策持续加码叠加主流车企电动化进程加速,全球新能源汽车销量高增长,带动负极材料需求高增长。根据高工锂电2019年统计,国内负极材料出货量为26.50万吨,较2018年的19.20万吨增长38.02%;其中人造石墨负极材料出货量为20.30万吨,出货量较2018年的13.30万吨增长52.63%。决定其价值的主要因素是循环性能、倍率性能、高低温性能等指标,人造石墨循环寿命较天然石墨好,但能量密度较天然石墨低。根据百川资讯、WIND的公开数据,低端天然石墨的市场销售均价约为2-3万元/吨;中端天然石墨的市场销售均价约为3-5万元/吨。根据百川资讯统计,高端人造石墨价格区间为每吨5-8万元,中端人造石墨价格区间为每吨3.4-5万元,低端人造石墨价格区间为每吨2.5万元以下。

市场空间成长性大,竞争格局处于较好水平。全球电动化浪潮趋势确立,预计2025年全球新能源车占比由2019年约3%提升到20%左右,消费电池平稳增长,储能快速增长,预计2025年全球锂电池需求量超过1000GWH,对应负极需求量预计达100万吨,相较于2019年具备5倍左右空间。我们假设单吨盈利0.5万元/吨,对应行业2025年利润预计50亿元,假设给予25年35倍估值,对应市值空间约1750亿元。竞争格局方面,2019年贝特瑞(出货量份额占17%)、杉杉(13%)、璞泰来(13%)排名前三。

负极根据一般分类,可以分为碳系负极和非碳系负极。碳系负极可以分为石墨、硬碳、软碳负极等。石墨又可以分为天然石墨、人造石墨等。非碳系负极包括钛酸锂、硅类负极等。

目前以石墨材料为主流,未来硅碳复合材料等前景可期。负极材料已经从单一的人造石墨发展到了天然石墨、人造石墨为主,中间相碳微球、软碳/硬碳、无定形碳、钛酸锂、硅碳合金等多种负极材料共存的局面。基于成本与性能的综合考虑,人造石墨因循环性能好、安全性能相对占优,在动力电池市场得到广泛应用。天然石墨性价比较高,容量、低温等性能较好,在消费电子电池市场、动力电池市场均得以应用。其它碳系材料和非碳系材料,如软/硬碳、钛酸锂、锡基材料、硅碳合金等新型负极材料目前已经处于试用阶段,可能在未来几年里会逐步产业化,其中石墨烯、硅碳复合材料的发展前景较好。

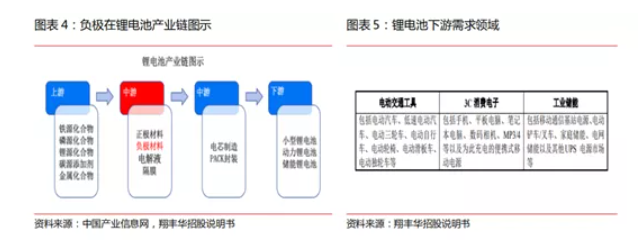

动力电池是负极核心需求驱动力。锂电池产业可以分为上游的矿产资源、中游的原材料和产品制造及组装、下游的应用三大范畴。锂电池的下游应用市场分为电动交通工具、 3C 消费电子、工业储能三大领域。近年来,新能源车全球爆发,拉动锂电池需求增长, 从而带动负极需求不断提升。

负极成本结构及工艺技术

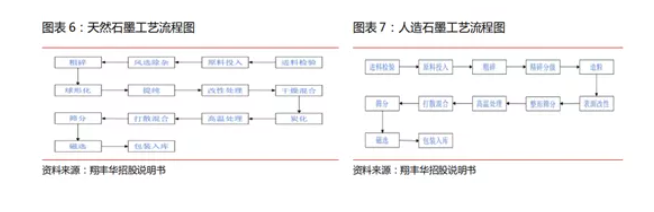

天然石墨产品以天然鳞片球化石墨为主要原料,人造石墨产品选取针状焦、石油焦等为主要原料。其主要流程图如下。

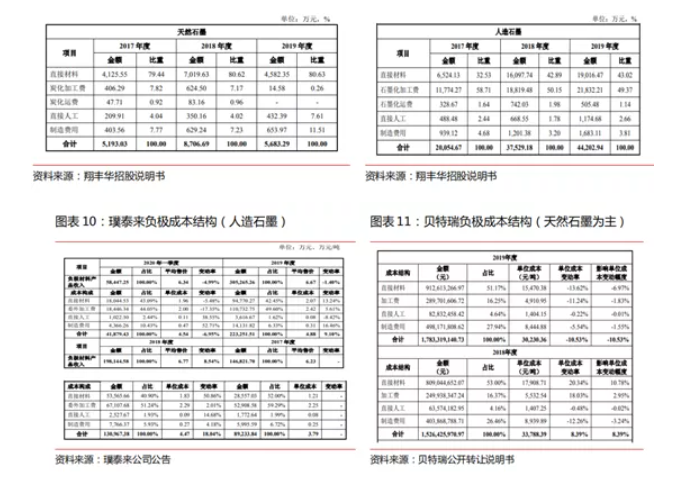

从成本结构来看,天然石墨成本原材料占比高、人造石墨成本石墨化占比高。天然石墨、人造石墨生产工艺不同,天然石墨的主要原料为球化石墨,经过提纯、改性处理后主要工艺是炭化高温(1100℃以上)烧制24小时左右,而人造石墨的主要原料为石油焦、针状焦等焦类原料,经过分级、造粒、整形后主要工艺是石墨化高温(2800℃以上)烧制三周左右。根据翔丰华披露的数据,天然石墨碳化外协加工费约0.45万元/吨-0.53万元/吨,而人造石墨石墨化加工价格约1.57万元/吨-1.81万元/吨。

负极市场规模及竞争格局

根据高工锂电,2018年国内负极材料出货量为19.20万吨,较2017年的14.60万吨增长31.51%;其中,人造石墨负极材料出货量为13.30万吨,出货量较2017年的10.00万吨增长33.00%,2018年人造石墨负极材料出货量占负极材料出货总量的比例为69.27%。2019年,国内负极材料出货量为26.50万吨,较2018年的19.20万吨增长38.02%;其中人造石墨负极材料出货量为20.30万吨,出货量较2018年的13.30万吨增长52.63%,2019年人造石墨负极材料出货量占负极材料出货总量的比例为76.60%。

决定其价值的主要因素是循环性能、倍率性能、高低温性能等指标,人造石墨循环寿命较天然石墨好,但能量密度较天然石墨低。根据百川资讯、WIND的公开数据,低端天然石墨的市场销售均价约为2-3万元/吨;中端天然石墨的市场销售均价约为3-5万元/吨。根据百川资讯统计,高端人造石墨价格区间为每吨5-8万元,中端人造石墨价格区间为每吨3.4-5万元,低端人造石墨价格区间为每吨2.5万元以下。

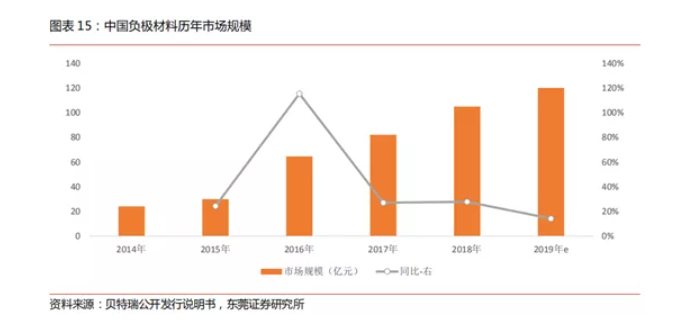

市场规模方面,虽然负极材料的平均价格随着产业配套成熟、规模效应提升而有所下降,但因人造石墨负极材料和高端天然石墨负极材料的占比有所提高,市场规模增长率仍保持较高水平。2018年,我国负极材料市场规模为105亿元,同比增长27.89%。由于全球新能源车高速发展,电动化渗透率不断提升,对动力电池需求拉动,进而提升对负极材料的需求。

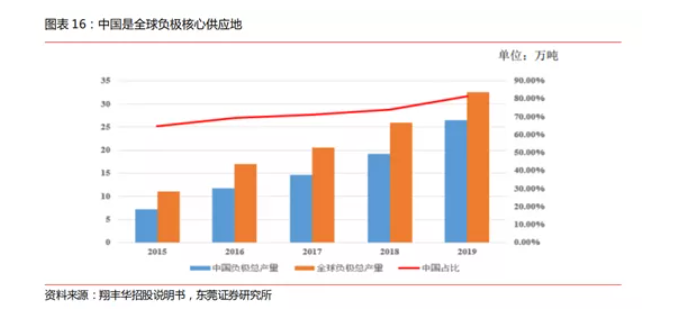

中国是全球负极核心供应地。目前,全球锂电池负极材料的行业集中度非常高,主要集中在中国与日韩。2000年之前日本负极供应占全球95%以上,随着中国实现技术突破,并建立成本优势,中国/日本出货占比从2000年的4%/95%,变化为2018年的66%/30%。2019年中国负极材料全球占比进一步上升至81%,前十大负极生产公司中国占据8席,分别为贝特瑞、璞泰来、杉杉股份、凯金能源、翔丰华、中科电气、正拓能源、深圳斯诺;日本占据2席,分别为日立化成和三菱化学。

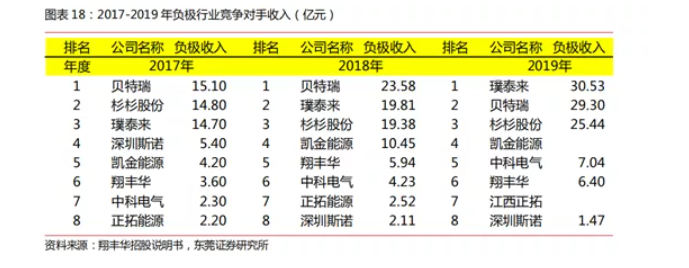

从出货量看,根据高工锂电统计数据,2018 年负极材料三大企业仍占居第一线梯队位置,但市场占有率较上年略有下降,合计为 57.3%。2018 年第二梯队企业竞争激烈, 凯金能源、翔丰华出货量增长明显,在第二梯队中分别占据行业第四、第五名位置。根据高工锂电统计,2019 年,国内负极材料行业出货量前六名的企业为贝特瑞、杉杉股份、璞泰来、凯金能源、中科电气和翔丰华。

从行业收入体量来看,2019年璞泰来负极收入约31亿元,贝特瑞约29亿元,杉杉股份约25亿元。从客户结构来看,璞泰来主要合作对象是ATL、宁德时代等,贝特瑞主要客户是松下、三星SDI、LG等,杉杉股份主要合作客户是宁德时代、三星等,凯金能源主要合作对象是宁德时代、孚能科技等,翔丰华主要合作客户是比亚迪、LG等。

负极材料属于典型的技术密集型行业,特别在下游新能源汽车、储能等终端应用领域对锂离子电池的高性能、安全性、低成本、稳定性等方面要求持续提升的背景下,负极材料企业需要持续研发新技术、新工艺、新产品,来满足下游锂离子电池对关键材料的快速迭代需求。

未来,负极材料市场竞争格局将聚焦于各龙头之间竞争,低端产能将被逐步出清,拥有核心技术和优势客户渠道的企业将会获得更多市场份额,市场集中度将进一步提升。